40代になると、子供の教育費や住宅ローン、親の介護や準備まで、お金の出入りがとにかく増えていきますよね。

そんな時にどのクレジットカードを選ぶかで、毎月のポイント還元や家計管理のしやすさが大きく変わります。

この記事では、40代におすすめしたい”最強の2枚持ち”を「なぜ2枚持ちがいいのか」「どんなカードの組み合わせがベストなのか」「使う時に注意したいこと」まで順にわかりやすく解説します。

元銀行員として窓口で家計相談を受けてきた経験からのリアルな視点も交えながら、40代に本当に役立つカードの組み合わせを紹介していきます。

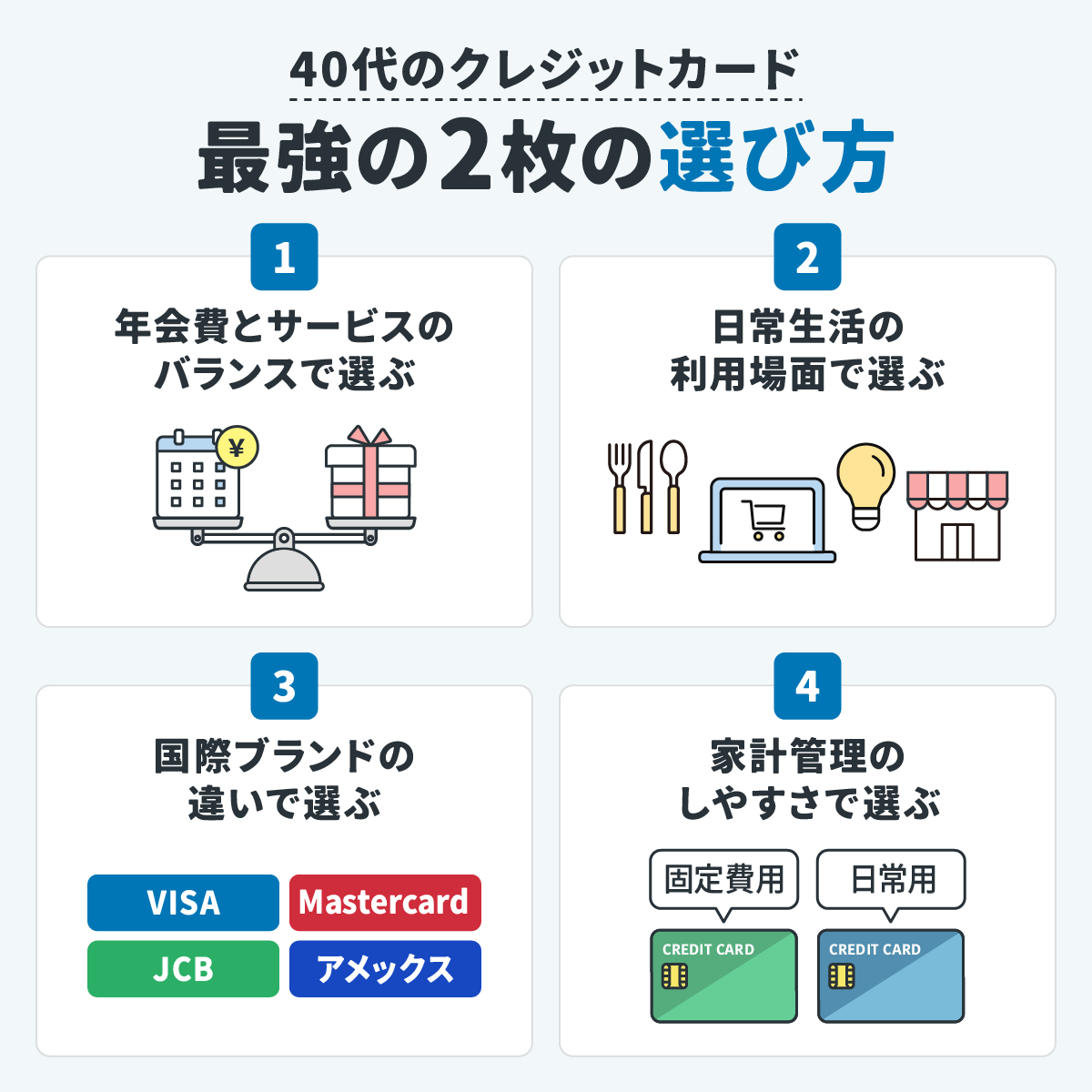

40代のクレジットカード最強の2枚の選び方

40代になると、20代や30代の時と比べて「お金の使い方」も大きく変わってきます。

子供の教育費や住宅ローン、旅行や医療など、支出の幅が広がるからこそ、クレジットカード選びで失敗したくないですよね。

ここでは、40代にとって最強の2枚を選ぶときにチェックすべきポイントを4つに分けて紹介します。

単にポイントが多いからお得ではなく、ライフスタイルに合っているか、将来を見据えて安心できるかを意識するのが大切です。

年会費とサービスのバランスで選ぶ

40代は旅行や出張、家族イベントなど出費が増える世代です。

だからこそ、「年会費がかかっても、サービスで元を取れるか」を意識するのが大事です。

ここで整理しておきたいのが、年会費無料カード・ゴールドカード・条件付きで年会費無料になるカードの違いです。

- 年会費無料カード:コストゼロで持てるけど、サービスはシンプル

- ゴールドカード:年会費がかかる分、旅行保険や空港ラウンジ利用など特典が充実

- 条件付きで年会費無料になるカード:年間100万円利用すれば翌年以降ずっと無料+毎年1万ポイントの特典(例:三井住友カードゴールド(NL)など)

年会費は単なる出費と考えるのではなく、実際に使って得られるサービスとのバランスで考えましょう。

日常生活の利用場面で選ぶ

ポイントを効率よく貯めるには、自分や家族がどんな場面でカードをよく使うかをイメージすることが大切です。

子どもがいたり、夫婦の親と同居していたりすると、食費もかさみますよね。そんな場面でも効率的にポイントが貯まるカードを使えば、年間で数万円単位の節約ができることもあります。

代表的な利用シーン別におすすめカードをまとめました。

| 利用シーン | おすすめカード | 特徴 |

|---|---|---|

| コンビニ・外食 | 三井住友カード(NL) | タッチ決済で最大7%還元 |

| ネット通販 | 楽天カード | 楽天市場でポイント最大16倍 |

| 公共料金・固定費 | リクルートカード | どこでも1.2%還元で安定 |

| スーパー | イオンカードセレクト | 毎月20日・30日は5%オフ |

自分の生活パターンに合わせて、どの場面で得したいかを基準にすると選びやすいです。

国際ブランドの違いで選ぶ

クレジットカードは、VISAやMastercard、JCB、アメックスなど国際ブランドによって使える場所が違います。

それぞれの特徴をざっくり整理すると、以下のようになります。

- VISA/Mastercard:世界中で使いやすい、ネット決済も安心

- JCB:日本国内でのキャンペーンや優待が豊富

- アメックス:ステータス性や特典が魅力だが、使える店舗は限られることも

クレジットカードを2枚持つときは、それぞれ別ブランドで持つことをおすすめします。

2枚を別ブランドで持っておけば、出張や旅行先でもカードが使えないというリスクを防げます。

家計管理のしやすさで選ぶ

40代になると支出が多岐に渡るので、カードを役割分担して使うのが家計管理のコツです。

以下のように分けるだけで、明細が整理されて、振り返りが楽になります。

- 固定費用カード(光熱費・保険・サブスクなど)

- 日常用カード(食費・外食・コンビニなど)

どの出費が大きいのか、何を節約すべきなのかがわかやすくなりますよ。

銀行の窓口では、カードを2枚に分けただけで、家計チェックにかかる時間が半分になったという声が多くありました。

40代におすすめのクレジットカード最強の2枚

「選び方の基準がわかったけど、結局どのカードを組み合わせればいいの?」と思った方は多いはずです。

40代は支出の種類が増えるからこそ、1枚だけではカバーできない場面が出てきます。

そこでおすすめなのが、2枚持ちです。

1枚は日常生活ポイントを効率よく貯められるカード、もう1枚には旅行や保険など安心をサポートしてくれるカードを選ぶことで、バランスの取れた組み合わせが実現します。

ここでは、元銀行員の実務経験も踏まえながら、40代におすすめできる最強の2枚を具体的に紹介していきます。

三井住友カード ゴールド(NL) × 楽天カード:楽天市場をよく使う人におすすめ

| カード名 | 三井住友カード ゴールド(NL) | 楽天カード |

|---|---|---|

| 券面 |  |  |

| 年会費(税込) | 5,500円 (年間100万円利用で翌年以降永年無料) | 永年無料 |

| 還元率 | 基本0.5% コンビニ・飲食店タッチ決済で最大7% | 基本1.0% 楽天市場3.0% |

| 国際ブランド | VISA/Mastercard | VISA/Mastercard/JCB/AMEX |

| 申込条件 | 18歳以上(高校生除く) | 18歳以上(高校生除く) |

| 付帯保険 | ・海外旅行損害保険:2,000万円 ・国内旅行傷害保険:2,000万円 ※どちらも利用付帯 ・選べる無料保険:旅行傷害保険から変更可能 「スマホ安心プラン/ゴルフ安心プラン」等 | ・海外旅行保険:2,000万円 ※利用付帯 |

| 特徴 | ・年100万円利用で年会費無料 ・年100万円利用で毎年1万ポイント貰える ・コンビニや飲食店で最大7%還元 | 楽天ユーザーはポイントが貯まりやすい |

| 詳細 | 公式サイト | 公式サイト |

- 楽天市場をよく利用する人

- コンビニや外食でも効率的にポイント貯めたい人

- 日常支出とネット通販の両方をカバー

- ゴールド特典を年会費無料で持てる

- 楽天市場の利用額が多いほどポイントで得する

銀行窓口でも、「楽天ポイントで生活費を抑えつつ、安心のゴールドカードを持ちたい」という声が本当に多かったです。

三井住友カードゴールド(NL)は、年間100万円利用で翌年以降の年会費が永年無料になる特典があり、日常の支払いを集中させるだけで実質無料でゴールドカードが持てます。

コンビニや飲食店で最大7%還元という強みもあり、普段の食費や光熱費など、毎日の生活費をまとめて払うメインカードとして使いやすい一枚です。

一方で、楽天カードは楽天市場での買い物で最大3%還元とネット通販に強いカードです。

普段の生活費は三井住友カードゴールド(NL)で、ネット通販は楽天カードと使い分ければ、効率的にポイントを貯められます。

生活費や教育費などの出費が多い40代には、この組み合わせなら普段使い+通販の両面でお得を逃さず、実質的な節約につながります。

日常の支払いとネット通販を効率よくカバーできる、40代に人気の王道ペアです。

JCBゴールド×リクルートカード:固定費支払いと旅行によく行く人におすすめ

| カード名 | JCBゴールド | リクルートカード |

|---|---|---|

| 券面 |  |  |

| 年会費(税込) | 初年度無料 2年目以降11,000円 | 永年無料 |

| 還元率 | 基本0.5% (対象店・年会利用で最大1.0%) | 基本1.2% |

| 国際ブランド | JCB | VISA/Mastercard/JCB |

| 申込条件 | 20歳以上 安定した収入がある人 | 18歳以上(高校生除く) |

| 付帯保険 | ・海外旅行傷害保険:1億円 ・国内旅行傷害保険:5,000万円 ※どちらも利用付帯 | 海外・国内旅行傷害保険 |

| 特徴 | ・空港ラウンジ特典あり ・手厚い旅行保険 | 固定費払いでも高還元が魅力 |

| 詳細 | 公式サイト | 公式サイト |

- 毎月の固定費をカード払いにして効率よくポイントを貯めたい人

- 出張や旅行で安心できる補償が欲しい人

- リクルートカードの固定費払いで毎月ポイントが貯まる

- ゴールド特典で旅行や出張も安心

- 無料カード+ゴールドカードのバランスが良い

リクルートカードはどこでも1.2%という高い還元率が魅力で、公共料金や保険料など固定費の支払いに最適です。

毎月の出費をまとめるだけで、着実にポイントが貯まります。さらに「じゃらん」や「ホットペッパー」などリクルートサービスの支払いに使うと最大3.2%もの還元を受けられます。

JCBゴールドは手厚い旅行傷害保険や空港ラウンジサービスが付帯しており、出張や旅行の多い40代には安心感があるでしょう。

年会費はかかるものの、特典を使いこなせば十分元が取れる設計になってます。

普段の固定費はリクルートカードでしっかり高還元を受け取り、旅行や外出時がJCBカードゴールドで保険とステータスを確保という役割分担ができる、無駄のない効率的な組み合わせです。

dカードゴールド × イオンカードセレクト:家族の出費が多い人におすすめ

| カード名 | dカードゴールド | イオンカードセレクト |

|---|---|---|

| 券面 |  |  |

| 年会費(税込) | 11,000円 | 永年無料 |

| 還元率 | 基本1.0% ドコモ携帯・光利用で10.0% | 基本0.5% イオングループで1.0% |

| 国際ブランド | VISA/Mastercard | VISA/Mastercard/JCB |

| 申込条件 | 18歳以上(高校生除く) | 18歳以上(高校生除く) |

| 付帯保険 | ・ケータイ補償 ・海外旅行傷害保険:1億円(自動付帯) ・国内旅行傷害保険:5,000万円(利用付帯) | ショッピング保険 |

| 特徴 | ドコモユーザーはdポイントが貯まりやすい | イオングループでポイント優遇&割引 |

| 詳細 | 公式サイト | 公式サイト |

- 家族でドコモを利用している人

- イオン系列で日常の買い物をする人

- 通信費+食費・生活費で大きな節約効果

- 家族全体の出費を効率よくカバーできる

- 無料カードと有料カードのバランスで安心感もある

dカードゴールドはドコモやd払い利用での高還元が魅力。

特にドコモ携帯を家族で使っている場合は毎月の携帯料金に対して、10%のポイント還元が得られる点が大きなメリットです。

教育費や生活費が膨らむ40代家庭にとって、この固定費での高還元は大きなメリットになるでしょう。

イオンカードセレクトはイオングループでの割引やポイント優遇があり、食費や日用品の出費をその場で安くできるカードです。イオン銀行との連携で利便性が高いのも魅力。

通信費はdカードゴールドで、日常の買い物はイオンカードセレクトという形で、家族の生活費をしっかりカバーできる組み合わせです。

アメリカン・エキスプレス・ゴールド・プリファード × 三井住友カード(NL):ステータスと日常使いを両立したい人におすすめ

| カード名 | アメリカン・エキスプレス・ゴールド・プリファード | 三井住友カード(NL) |

|---|---|---|

| 券面 |  |  |

| 年会費(税込) | 39,600円 | 永年無料 |

| 還元率 | 基本1.0% 対象加盟店3.0% | 基本0.5% コンビニ・飲食店タッチ決済で最大7% |

| 国際ブランド | AMEX | VISA/Mastercard |

| 申込条件 | 20歳以上 安定した収入がある人 | 18歳以上(高校生除く) |

| 付帯保険 | ・海外旅行傷害保険:1億円 ・国内旅行傷害保険:5,000万円 ※利用付帯 ・ショッピング保険:年間最高500万円まで ・スマホ保険:最大5万円まで(自己負担5,000円あり) | ・海外旅行傷害保険:2,000万円 ※利用付帯 ・選べる無料保険:旅行傷害保険から変更可能 「スマホ安心プラン/ゴルフ安心プラン」等 |

| 特徴 | ・メタル製カードで高いステータス性 ・プラチナカード並みの付帯サービス | ・コンビニや飲食店で最大7%還元 ・選べる無料保険 ・年間利用額100万円以上でゴールドカードに年会費永年無料でアップグレード可能 |

| 詳細 | 公式サイト | 公式サイト |

- ビジネスや旅行でラウンジや優待を使いたい人

- 普段の支払いでは無駄なくポイントを貯めたい人

- ステータスカード+生活に役立つカードを両方持てる

- 年会費の高さを日常カードで補える

- 海外・接待・出張など見栄えが必要な場面に強い

アメリカン・エキスプレス・ゴールド・カードは、空港ラウンジの無料利用やレストランでの優待など、ワンランク上の体験を叶えてくれるステータスカードです。

40代になると接待や出張、家族旅行の機会も増えますが、こうした場面で「持っていて安心、誇れる1枚」として存在感もあります。

一方で、年会費は高めで日常の買い物や少額決済には不向きというデメリットもあります。

そこで三井住友カード(NL)を組み合わせれば、セブンイレブンやファミリーマート、マクドナルドなどで最大7%還元が受けられ、日常の支払いを無理なくカバーすることが可能です。

普段の生活費を効率的に節約しながら、必要な時にはアメックスの特典をフル活用できるため、ステータスと実用性を両立させたい40代にぴったりの組み合わせです。

エポスゴールドカード × リクルートカード:コスパ最強の堅実派におすすめ

| カード名 | エポスゴールドカード | リクルートカード |

|---|---|---|

| 券面 |  |  |

| 年会費(税込) | 5,000円 (年間50万円利用で翌年以降無料) | 永年無料 |

| 還元率 | ・基本0.5% ・選べるポイントアップショップで1.0% ・年間100万円利用で1.5% | 基本1.2% |

| 国際ブランド | VISA | VISA/Mastercard/JCB |

| 申込条件 | 20歳以上 | 18歳以上(高校生除く) |

| 付帯保険 | ・海外旅行保険:5,000万円(利用付帯) ・ショッピング保険:年間50万円 | ・海外旅行損害保険:2,000万円 ・国内旅行傷害保険:1,000万円 ※どちらも利用付帯 |

| 特徴 | ・条件達成で年会費無料 ・選べるポイント優遇 ・空港ラウンジ特典 | ・公共料金支払いでも1.2%の還元 ・リクルート関連サービスで高いポイント還元率 ・付帯保険が充実 |

| 詳細 | 公式サイト | 公式サイト |

- 固定費や日常支出を無駄なく節約したい人

- 年会費をできるだけ払わずに得点を得たい人

- 出費を抑えつつ、ポイントはきちんと貯まる

- 固定費も日常支出も安定して還元が得られる

- 無料〜低コストでゴールド特典が利用できる

銀行窓口には、「無駄な出費は避けたいけど、サービスはしっかり欲しい」という40代のお客様がいらっしゃいました。

エポスゴールドカードは年間50万円以上の利用で年会費が永年無料。特定店舗での高還元や選べるポイントアップショップ制度を活用すれば、効率よくポイントを貯められます。

海外旅行傷害保険などの付帯サービスもあり、実質無料でゴールドカードが持てるのは大きな魅力です。

リクルートカードはシンプルにどこでも1.2%還元で、固定費や日常の支払いを安定させてカバーしてくれます。

さらに、じゃらんやホットペッパーを利用すると、通常よりも効率よくポイントを獲得できます。

高還元のリクルートカードでベースを固めつつ、年会費無料で維持できるエポスゴールドカードをプラスするという組み合わせは、堅実に節約したい人にぴったりです。

40代がクレジットカードを2枚持ちするメリット

40代になると支出の幅が広がり、生活費・教育費・趣味や旅行など使い道が多様になります。

そんな中でクレジットカードを2枚持っていると、ポイントを効率的に貯められる・支払いを分けて家計管理が楽になる・万一のトラブル時にも安心といった大きなメリットがあります。

銀行の窓口にも「2枚に使い分けるようになってから家計が整理しやすくなった」という声もありました。

ここでは、40代がクレジットカードを2枚持つことで得られる主なメリットを、具体例を交えながら解説していきます。

ポイント還元を最大化できる

クレジットカードは、種類によってどこで使うとお得かが全く違います。

例えば楽天カードなら楽天市場の買い物で大幅にポイントがつきますし、三井住友カード(NL)はコンビニや飲食店でのタッチ決済で最大7%還元が受けられます。

つまり、1枚だけに絞ると得られるポイントが限定されてしまいますが、利用シーンごとに最適なカードを使い分けることで、ポイントの取りこぼしを防ぎ、効率的に貯められるのです。

代表的なカードの得意分野を整理しました。

| カード名 | 得意分野 | 特徴 |

|---|---|---|

| 楽天カード | ネット通販(楽天市場) | SPUプログラムでポイント最大+14倍 |

| 三井住友カード(NL) | コンビニ・飲食店 | タッチ決済で最大7%還元 |

| リクルートカード | どこでも | 1.2%の高還元で万能型 |

▼元銀行員のメモ

実際に年間100万円近くカードを利用する40代の人の家庭では、1枚運用より2枚運用の方が年間で数万円単位の差が出るケースも珍しくありません。

支出が大きくなりがちな40代は、そのぶん多くのポイント還元を受け取るチャンスとも言えます。

ポイント還元についてしっかり検討し、もっともお得になるカードを持つことをおすすめしますよ。

支出を分けて家計管理しやすい

40代は教育費・住宅ローン・老後資金準備と、支出の種類が増える時期です。

1枚のカードにまとめてしまうと、何にいくら使ったかが分かりにくくなります。

そこで、「生活費はAカード、趣味や交際費はBカード」と分けると、家計簿をつけなくても明細を見るだけで支出の内訳が整理できるようになります。

▼銀行実務で見てきた改善例

- 生活費とプライベートを分けただけで、月末の振り返りが30分から15分に短縮できた

- 夫婦でカードを使い分けて、教育費の支出をすぐに可視化できるようになった

分けるだけの工夫で改善したケースを多く目にしました。

トラブル時のリスク分散になる

カードは便利ですが、突然使えなくなるリスクがあります。

例えば、不正利用の疑いで一時的に停止されたり、海外出張中に磁気不良で使えなくなったりなど、1枚しか持っていないと、生活費や出先の支払いに困る事態が発生してしまいます。

2枚持っていれば、予備の決済手段として安心です。

特に40代は家族旅行やビジネス出張も増える時期なので、リスク管理面でも複数カードを持つことが賢明です。

ステータスと実用性の両立ができる

40代はプライベートだけでなく、仕事や人付き合いでも信頼感を持たれることが重要です。

レストランやホテルでゴールドカードを出すと、相手に安心感や信頼を得ることができるでしょう。

しかし、ステータス重視のカードは高額年会費という側面もあるため、普段の買い物に使うとコスパが悪いこともあります。

そこで、ステータス用のカードはここぞという場面で、日常は還元率の高い年会費無料カードと使い分けるのがベストです。

▼この組み合わせが有効なシーン

- 接待や冠婚葬祭:ゴールドやプラチナなどのステータスカード

- スーパーやコンビニ:還元率重視の実用カード

このバランスをとることで、見栄えとお得さを両立させる大人のカード運用が実現できます。

40代がクレジットカードを2枚持ちする際の注意点

クレジットカードを2枚持つとポイント獲得の効率化や、家計の見える化に強みがある一方で、気をつけたい落とし穴もあります。

特に40代は支出額も大きくなりやすく、カード利用が家計に与える影響も大きい世代です。

ここでは、実務で相談が多かった注意点を銀行員目線も交えて整理します。

使いすぎリスクに注意する

カードが2枚あると、「片方の限度額がいっぱいでも、もう1枚あるから大丈夫」という安心感から、合計利用額が膨らみやすいのが実情です。

結果として利用額が膨らみ、翌月の支払いが予想以上に高額になるケースも少なくありません。

- メインカードが利用枠に達して、サブカードで買い足しすることによって月末請求が想定を超える

- 少額つもりが、サブカードで毎月50,000円〜60,000円使っていた

- ボーナス払いに頼りすぎて、手元資金が減ってしまう

- 2枚の合計利用額を家計簿アプリや銀行アプリで毎週チェック

- サブカードの利用上限を低く設定

- 固定費専用や日常専用など役割を固定

▼元銀行員メモ

限度額が増えたわけでなく、枠が分散しただけという意識を持つことがコツです。

年会費のダブりを避ける

2枚とも有料カードだと、年会費の合計が数万円になることもあります。

ポイントで得したつもりが、年会費に使ってしまっては、意味がありません。

下の目安を参考に、負担と特典のバランスをとりましょう。(※年会費は税込の一般的な目安)

| カードのタイプ | 年会費 | 注意点 |

|---|---|---|

| 年会費無料カード | 0円 | メインとの組み合わせに最適 |

| ゴールドカード | 10,000円〜15,000円前後 | 特典を使いきれないと損になる |

| プラチナカード | 30,000円以上 | 出張や旅行が少ない人には不向き |

- メインは特典を使い切れるゴールドやプラチナ、サブは年会費無料(または条件付き無料)

- 年間利用で年会費無料など条件の有無を事前チェック

こうした組み合わせなら、年会費を抑えつつ2枚持ちのメリットを最大化できます。

管理が複雑になりすぎないようにする

カードが増えると、明細・支払日・ポイントが分散します。

把握を誤ると残高不足や支払い遅延につながり、信用情報に影響する恐れもあります。

- 利用明細が複数になり、毎月のチェックが手間

- 引き落とし日がバラバラで口座残高の管理が難しい

- ポイントが分散してしまい、有効活用できない

- メインカードを生活費全般、サブカードを特定の用途に分けて使う

- 支払い口座をできるだけ1つにまとめる

- アプリや家計簿ツールを活用して利用状況を自動で可視化

このようにすれば、2枚持ちのメリットを受けながらシンプルに管理できるでしょう。

まとめ:40代のクレジットカードは最強の2枚持ちで差がつく

40代は、住宅ローンや教育費、趣味や自己投資などの支出の幅が広がる時期です。

そんな中でクレジットカードを2枚持つことは、単なる決済手段にとどまらず、家計を整える有効な仕組みになります。

- 異なる強みを持つカードを組み合わせれば、日常から特別な支出までお得を広げられる

- 支出をカードごとに分けることで、家計全体の管理がシンプルでわかりやすくなる

- ステータスカードと実用カードを併用すれば、信頼とお得さを両立できる

- もし1枚が使えなくなっても、もう1枚があることで支払いの安心感が保てる

- 年会費や管理の負担も、役割分担とツール活用で十分にコントロールできる

大切なのは、カードを借入枠ではなく家計を整えるツールとして活かすことです。

自分の生活スタイルに合った最強の2枚を見極め、賢く使い分けることが、これからの家計を支える力になります。